- TOP

- EC�T�C�g�Ƃ�

- 2025�N�܂łɓ������`���������3D�Z�L���A2.0 EC�T�C�g�ŕK�{���̖{�l�F�T�[�r�X�����

2025�N�܂łɓ������`���������3D�Z�L���A2.0

EC�T�C�g�ŕK�{���̖{�l�F�T�[�r�X�����

EC�T�C�g�ŕK�{���̖{�l�F�T�[�r�X�����

3D�Z�L���A�Ƃ́AEC�Ȃǂɂ����Ĕ�ΖʂŃN���W�b�g�J�[�h���ς��s���ۂ̕s�����p��Ƃ��āA�J�[�h��Ђ��ݒ肵�Ă���{�l�F�T�[�r�X�ł��B

�ߔN�A�}���ɐi��ł���L���b�V�����X���ɂ����āAPayPay�ELINE Pay�Ƃ������R�[�h���ς�ASuica�EPASMO�Ƃ������d�q�}�l�[�ȂǃL���b�V�����X���ς̎�ނ������Ă��Ă��܂��B���̒��ł��N���W�b�g�J�[�h�͕ۗL����86���ƃL���b�V�����X���ς̒��ōł����p���������ł��B

����ȍ������j�[�Y������N���W�b�g�J�[�h�ł��A���{�����ɂ�����s�����p��Q��2013�N���瑝���̈�r�����ǂ��Ă���A 2023�N�̃N���W�b�g�J�[�h�̕s�����p��Q�z�͉ߋ��ō���540.9���~�ƂȂ�܂����B

���̔�Q�̓���ɖڂ������Ă݂�ƁA�S�̂�9���ȏオ�J�[�h�ԍ��Ȃǂ̏���ŕs�����ς�����Ă��܂��ԍ����p�ɂ����̂Ȃ̂ł��B���ɁA���̔ԍ����p�ɂ���Q�̑啔�����߂Ă���̂��AEC�T�C�g��ŃJ�[�h�ۗ̕L�҂ɂȂ肷�܂��Č��ς��s���Ƃ����p�^�[���ł��B

����́A����ȃN���W�b�g�J�[�h�̕s�����p��h�����߂ɒ��ڂ���Ă���Z�L�����e�B��u3D�Z�L���A2.0�iEMV 3D�Z�L���A�j�v�ɂ��ďЉ�܂��B

3D�Z�L���A�`�����Ɋ֘A����

�Z�L�����e�B��̃v�����O��������

�T�C�o�[�U���ւ̑�����͂�����

3D�Z�L���A�Ƃ́AEC�Ȃǂɂ����Ĕ�ΖʂŃN���W�b�g�J�[�h���ς��s���ۂ̕s�����p��Ƃ��āA�J�[�h��Ђ��ݒ肵�Ă���{�l�F�T�[�r�X�ł��B

2025�N����3D�Z�L���A2.0�̓������`��������邱�ƂɂȂ�A���ɂ������������̂ł͂Ȃ��ł��傤���B

�ߔN�A�}���ɐi��ł���L���b�V�����X���ɂ����āAPayPay�ELINE Pay�Ƃ������R�[�h���ς�ASuica�EPASMO�Ƃ������d�q�}�l�[�ȂǃL���b�V�����X���ς̎�ނ������Ă��Ă��܂��B���̒��ł��N���W�b�g�J�[�h�͕ۗL����87���ƃL���b�V�����X���ς̒��ōł����p���������ł��B

����ȍ������j�[�Y������N���W�b�g�J�[�h�ł��A���{�����ɂ�����s�����p��Q��2013�N���瑝���̈�r�����ǂ��Ă���A 2023�N�̃N���W�b�g�J�[�h�̕s�����p��Q�z���ߋ��ō���540.9���~�ƂȂ�܂����B

���̔�Q�̓���ɖڂ������Ă݂�ƁA�S�̂�9���ȏオ�J�[�h�ԍ��Ȃǂ̏���ŕs�����ς�����Ă��܂��ԍ����p�ɂ����̂Ȃ̂ł��B���ɁA���̔ԍ����p�ɂ���Q�̑啔�����߂Ă���̂��AEC�T�C�g��ŃJ�[�h�ۗ̕L�҂ɂȂ肷�܂��Č��ς��s���Ƃ����p�^�[���ł��B

����́A����ȃN���W�b�g�J�[�h�̕s�����p��h�����߂ɒ��ڂ���Ă���Z�L�����e�B��u3D�Z�L���A2.0�iEMV 3D�Z�L���A�j�v�ɂ��ďЉ�܂��B

3D�Z�L���A�Ƃ�

3D�Z�L���A�Ƃ́AEC�łȂǂɂ����Ĕ�Ζʂ��N���W�b�g�J�[�h���ς��s���ۂ̕s�����p���Ƃ��āA�J�[�h��Ђ��ݒ肵�Ă���{�l�F�T�[�r�X�ł��B���X�ܓ��ł̑Ζʌ��ςɂ�����T�C����Ïؔԍ����C���[�W���Ă���������Ε�����₷�����Ǝv���܂��B

Visa�ł́uVisa Secure�v�A�}�X�^�[�J�[�h �ł́uMastercard SecureCode�v�Ƃ������悤�Ƀu�����h���ƂŃT�[�r�X�̌ď͈̂قȂ�܂����A���̂��āu3D�Z�L���A�v�ƌĂ�Ă��܂��B

�3D�Z�L���A��Ƃ������t�ɂ�����“3D”�Ƃ�

�@ EC���Ǝ҂Ȃǂ̉����X

�A �J�[�h���s��Ёiex�F�y�V�J�[�h�A�C�I����s�A�肻�ȃJ�[�h�j

�B 3D�Z�L���A���iex�FVisa�A�}�X�^�[�J�[�h�A�A�����J���E�G�L�X�v���X�AJCB�j

��3�̗̈��\���u�h���C���iDomain�j�v���Ӗ����Ă���A���̎O�ҊԂœK�ȔF���s�Ȃ��Ȃ���J�[�h���p�҂̈��S�����m�ۂ��Ă��܂��B

�J�[�h�ۗ̕L�҂ł��郆�[�U�[��3D�Z�L���A�𗘗p����ɂ́A���O��3D�Z�L���A���Ƀp�X���[�h��o�^����K�v������܂��B�܂����p���́A�J�[�h���̓��͌�3D�Z�L���A�p�X���[�h���͉�ʂɑJ�ڂ��A�p�X���[�h����͂��邱�ƂɂȂ�܂��B ���ɃJ�[�h�𓐓�ꂽ�ꍇ�ł��A�{�l�����c�����Ă��Ȃ����ł��邽�߁A�s�����p�h�~�Ɍq����̂ł��B

�Z�L�����e�B�R�[�h��3D�Z�L���A�͉����Ⴄ��

�Z�L�����e�B�R�[�h�Ƃ́A�Z�L�����e�B�ی�̂��߃N���W�b�g�J�[�h�Ō��ς��s�����ɓ��͂��ꂽ�J�[�h��{���ɖ{�l�̂��̂ł��邩���m�F����R�[�h�ԍ��ł��B���̃Z�L�����e�B�R�[�h�͓X���ŃJ�[�h�̎��C���𓐂ރX�L�~���O���̔ƍ߂�h���ۂɁA�L���Ȏ�i�Ƃ���Ă��܂��B

�������A�����̃N���W�b�g�J�[�h�ɂ����ăZ�L�����e�B�R�[�h�͗��ʂɋL�ڂ��Ă��邽�߁A�J�[�h���̂������Ă��܂����ꍇ�ɂ͕s�����p��h�����Ƃ͓���Ȃ�܂��B

�܂��A�Z�L�����e�B�R�[�h�̓��͖͂@�I�ɋ`���t�����Ă���킯�ł͂Ȃ��̂ŁA�R�[�h���͂Ȃ��ŗ��p�ł���EC�T�C�g������������̂�����ł��B

�܂��A�Z�L�����e�B�R�[�h�͂R�̔F�ؗv�f�i�p�X���[�h�Ȃǂ̒m���v�f�ASMS�Ȃǂ�������L�v�f�A�w��F�Ȃǂ̐��̗v�f�j�̂������L�v�f�݂̂Ɉˑ����܂��B ����ɑ�3D�Z�L���A�́A�m���v�f�Ə��L�v�f��2�̗v�f�Ɉˑ����邱�ƂɂȂ�̂ŁA�Z�L�����e�B�R�[�h�Ɣ�r����Ƃ�苭�łȃZ�L�����e�B�������ł��܂��B

3D�Z�L���A1.0�Ƃ͂ǂ���������?

3D�Z�L���A2.0�̐����̑O�ɁA3D�Z�L���A1.0�ɂ��ĉ�����܂��B

3D�Z�L���A2.0�̑O�g�ł���3D�Z�L���A1.0��1999�N��Visa���J�������{�l�F�V�X�e���ł���A2002�N���瑼�̃N���W�b�g�J�[�h�u�����h�Ƀ��C�Z���X�����悤�ɂȂ�܂����B

3D�Z�L���A1.0��EC�ł̌��ςȂǔ�Ζʂł̌��ώ��ɁA�J�[�h�ԍ���L�������Ȃǂ̃J�[�h���̑��ɁA �ݒu�����p�X���[�h����͂��邱�ƂŃZ�L�����e�B�����łɂ���d�g�݂ł��B

��قǏڂ�������������܂����A3D�Z�L���A2.0�͐��̔F����^�C���p�X���[�h�AQR�R�[�h���ɂ��F���\�ɂȂ������Ƃ��l�����3D�Z�L���A1.0��3D�Z�L���A2.0�ł̓Z�L�����e�B�̋��x�ɑ傫�ȍ������邱�Ƃ�������܂��B

���̂悤�ȃZ�L�����e�B���x�̍�������A2025�N�ɂ͓��{�����ɂ�����3D�Z�L���A2.0�iEMV 3D�Z�L���A�j��EC�����X�ւ̓������`���t�����邱�Ƃɂ��Ȃ�܂����B

3D�Z�L���A2.0�iEMV 3D�Z�L���A�j�Ƃ�

3D�Z�L���A1.0�́A��������I�ȋZ�p�ł͂���܂������A����������������Ƃ����f�����b�g�����������Ƃ�����A�Ȃ��Ȃ����y���܂���ł����B����������w�i�Ƀ��[�U�[�̗�������A���S�Ȋ��̂��߂ɒ�Ă��ꂽ�̂��uEMV 3D�Z�L���A�v�Ƃ��Ă��u3D�Z�L���A2.0�v�ł��B

3D�Z�L���A2.0�ő�̓�����SMS��A�v�����g�p���������^�C���p�X���[�h�̓����ł��B�����^�C���p�X���[�h�Ƃ́A���̖��̒ʂ�A��x���肵���g���Ȃ��p�X���[�h�̂��Ƃł��BEC�ł̌��ςȂǔ�Ζʂł̃N���W�b�g�J�[�h���ς̍ہA�J�[�h�����͌��3D�Z�L���A�p�X���[�h���͉�ʂ��\������A����Ɠ�����SMS���Ƀ����^�C���p�X���[�h�����M����Ă��܂��B ���[�U�[�����t���ꂽ�p�X���[�h����͂��邾���Ŗ{�l�m�F����������Ƃ����d�g�݂ł��B

�����^�C���p�X���[�h�ł���ΌŒ�̃p�X���[�h���o����K�v���Ȃ����ߖY��邱�Ƃ��Ȃ���A�Z�L�����e�B�R�[�h�̂悤�ɃN���W�b�g�J�[�h�{�̂�����ɑ������ۂɕs�����p����郊�X�N������܂���B �܂��A3D�Z�L���A2.0�ł����X�N�x�[�X�F�i�Ȃ肷�܂���h���F�؋Z�p�j�ɂ��A ���X�N�̍�������݂̂ɑ��ď��F��v�����邱�Ƃ��ł���悤���Ȃ������߁A���[�U�[�ɂƂ��Ă̏�ǂ��Ⴍ�Ȃ�܂����B

3D�Z�L���A2.0�����[�X�ɂ���ĕς�邱�Ƃ܂Ƃ�

3D�Z�L���A2.0�ł͓��I�p�X���[�h�F�A�[���F�ؓ��ɂ��A�ߋ��̎�������Ȃǂ���Ƀ��X�N�x�[�X�̔F�����{����܂��B�]����3D�Z�L���A�ł̓u�����h�F�y�[�W�ɑJ�ڂ����铮�����K�v�ł������A3D�Z�L���A2.0�ł̓����^�C���p�X���[�h���̔F�ł��邽�߁A���q�l�̕��S�ł������F�؎菇�����P����A���������̃��X�N���팸����܂��B

���X�N�x�[�X�̔F�Ɋւ��Č����A�J�[�h���p�҂̌��Ϗ����ɔ��f���邽�߁A����̑唼�͒lj��F�Ȃ��ɔF�������ɂȂ�܂����A�����X�N�Ɣ��f��������̂݁A�����^�C���p�X���[�h���̒lj��F�����{�����`�ɂȂ�܂��B

���͂̎�Ԃ�p�X���[�h���O�ȂǁA3D�Z�L���A1.0�������Ă����ۑ��啝�ɉ��P���A���S���X�s�[�f�B�[�ȃI�����C�����ς��������Ȃ�����A�ڋq�̗����₩�����������P�ɂ�锄����オ���҂ł��܂��B

�����`�����ւƐ�ւ����i��3D�Z�L���A2.0

2022�N10��11���A�o�ώY�ƏȂ��J�Â����u�N���W�b�g�J�[�h�ԍ����s�����p��̋���������v�̑�3���ŁA3D�Z�L���A2.0�iEMV 3D�Z�L���A�j�̓�������{�����ɂ�����S�Ă�EC���Ǝ҂ɋ`���t������j�̒��s���A������ɏo�Ȃ����ψ��S��������Ɏ^�����܂����B

����ɂ��A��q�̒ʂ�J�[�h��Ђ����̐��������Ȃ���2025�N���߂ǂɑSEC���Ǝ҂̓�����ڎw�����ƂɂȂ�܂����B

3D�Z�L���A2.0�iEMV 3D�Z�L���A�j�̋`���t�������܂����w�i

�O�q�̉�ŃN���W�b�g�J�[�h�̕s�����p��h�~�����{�I�ȑ�Ƃ��āA���L�̂悤�ȓ��e������܂����B

�E��Ζʂ̎���ł͗��p�҂̊m�F���ԐړI�ɂ����ł��Ȃ��̂ŁA�m���E���L�E���̗̂v�f��g�ݍ��킹���u�{�l�F�v����{�ƍl������

�E�����X�E�J�[�h��Ђ��ۗL����ڋq�̑������̊��p�ɂ��s������Z�p�����サ�Ă���̂ŁA��������p�����s�����p�̖h�~���L��

�E3D�Z�L���A2.0�iEMV 3D�Z�L���A�j�͂����̋@�\��S�Ċ܂�ł����@�ł��邽�߁A�����_�̕s�����p��Ƃ��Ă͑S�Ă�EC�����X��3D�Z�L���A2.0�iEMV 3D�Z�L���A�j�ɂ��u���p�҂ł���̂��K�Ȋm�F�v�����{���ׂ��ł͂Ȃ��̂�

�܂��A�����I�ɕs�����p�h�~�̖@�I�`���������グ�Ă������߂ɂ́A�i�K�I�Ȏw�j���������Ƃ����҂����Ƃ������ƂŁA�܂��̓C�V���A�\�i�J�[�h���s��Ёj��EMV 3D�Z�L���A������������ŏ���EC�����X�œ��������Ă������Ƃ��K�v�ł���Ƃ��������Ɍ������X�P�W���[���Ă�����Ă��܂��B

��3��u�N���W�b�g�J�[�h�ԍ����s�����p��̋���������v�Œ��ꂽ

�s���h�~�`�������グ�Ɍ������X�P�W���[����

�o�T�F�N���W�b�g�J�[�h�ԍ����s�����p��̋����i2022�j

�����������������

�E�����X�ł̑Ή�

�E���ϑ�s��Ђł̑Ή�

�E�J�[�h���s��Ђł̑Ή�

�Ƃ����O�̎��_����c�_���s���܂����B

���ɉ����X�ł̑Ή��Ɋւ��Ă�3D�Z�L���A2.0�iEMV 3D�Z�L���A�j�ɂ��m�F�̐i�ߕ���A�J�[�h�ԍ����͈ȊO�̕��@�ɂ�錈�ςȂǃC���M�����[�ȏꍇ�̑�̂�����A���ʓI�ȓ������@�Ǝ����ɂ��Ęb�������܂����B

���̌��ʁA2025�N��3���܂łɑS�Ă�EC�����X��EMV 3D�Z�L���A�̓�����K�{�Ƃ�����j�őS���v�ƂȂ����̂ł��B

1.0�̃T�|�[�g�I���Œ��ڂ��W�܂�3D�Z�L���A2.0�iEMV 3D�Z�L���A�j

2025�N�̑SEC�����X�ւ̓������`���t�����邱�ƈȊO�ɂ��A3D�Z�L���A2.0�iEMV 3D�Z�L���A�j�����ڂ���Ă��闝�R������܂��B����͊e�N���W�b�g�J�[�h�u�����h��2022�N10����������3D�Z�L���A1.0�̃T�|�[�g���I�������Ƃ������Ƃł��B

����ɔ����A��Ζʂ̃J�[�h���ώ��̖{�l�m�F��3D�Z�L���A2.0�iEMV 3D�Z�L���A�j�ȊO�̕��@�͔F�߂��Ȃ��Ȃ�܂����B������3D�Z�L���A�����Ă��Ă��o�[�W������1.0�������ꍇ�A�{�l�m�F���������Ă��Ȃ��Ƃ������ƂɂȂ邽�ߕs�����p�����������ۂɃJ�[�h��Ђ����S���Ă����`���[�W�o�b�N�̕��S�������X���ɂ����邱�ƂɂȂ��Ă��܂��B

�ł��̂ŁAEC���Ǝ҂�2.0�̓�����2025�N�̋`������҂����Ƃ����コ��ɐi��ł����ł��傤�B

�Z�L�����e�B�ɋ���EC�T�C�g���\�z�����ȁuecbeing�v����������

�����܂�3D�Z�L���A2.0�ɂ���ĕς�邱�Ƃ₻�̏d�v���ɂ��Đ������Ă��܂������AEC�T�C�g�ɂ����Ă�3D�Z�L���A2.0���͂��߂Ƃ����Z�L�����e�B�ƂĂ��d�v�ł��B

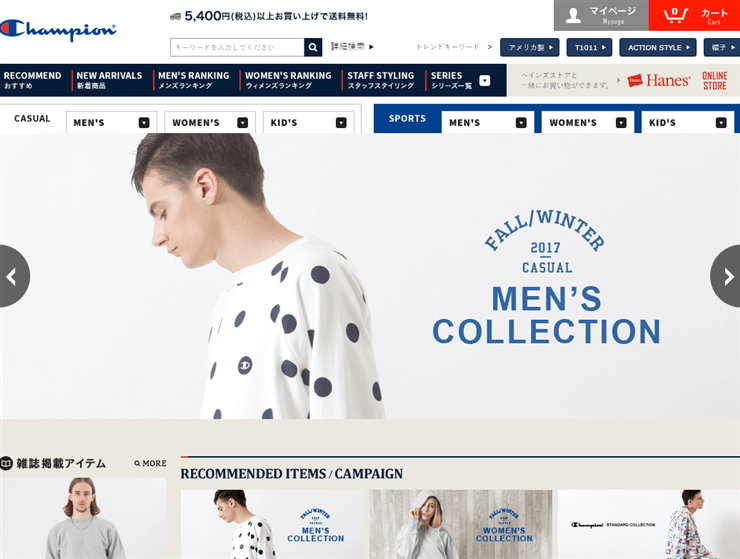

ecbeing�ł́A����̂悤��EC�T�C�g�̃Z�L�����e�B���������邽�߂̖@�����ւ̑Ή���A���q�l�Ǝ��̃Z�L�����e�B�v���ւ̑Ή��Aecbeing�����{����24����365���̗L�l�Ď���EC�v���b�g�t�H�[����ł̋��łȃZ�L�����e�B��ȂǗl�X�Ȋp�x����EC�T�C�g�̃Z�L�����e�B���������邽�߂̎��g�݂������Ȃ��Ă��܂��B

���̂悤�ȑ��ʓI�ȃZ�L�����e�B��ɂ��A���ЂƔ�r���Ă������Z�L�����e�B���ێ�����ecbeing�́A�n�ƈȗ����ЋN���̃Z�L�����e�B���̂�0���Ƒ����̂��q�l��EC�T�C�g����葱���Ă��܂��B

ecbieng���\�z����EC�T�C�g�ȊO�ɖڂ�������ƁA���N�ǂ�����EC�T�C�g�ŃZ�L�����e�B���̂��������Ă��܂��Ă��邱�Ƃ͎����Ƃ��Ă���܂��B�����̃Z�L�����e�B���X�N��}���A�Z�L���A��EC�T�C�g�̍\�z�������Ȃ������Ƃ������Ǝҗl�͐����xecbeing�܂ł��₢���킹���������B

ecbeing�̂��ׂĂ��킩��I

ecbieng�T�v�E����܂Ƃߎ���

ecbeing�̊T�v�Ɗe�ƊE�ʂ̎�����܂Ƃ߂������ł��B

����Ȑl�ɂ�������

�Eecbeing�łǂ�Ȏ��������ł���̂��m�肽��

�Eecbeing�Ɋւ�������܂Ƃ߂��������~����

�E������ǂ̂悤�Ȍ��ʂƕω����o���̂��m�肽��

�E����������Ƃ̎��ۂ̐���m�肽��

�܂Ƃ�

2016�N�Ƀ����[�X���ꂽ3D�Z�L���A2.0�iEMV 3D�Z�L���A�j�́A��x�����g���Ȃ������^�C���p�X���[�h�̓�����X�N�x�[�X�F�ɂ��A���p�҂̏�ǂ�������苭�łȃZ�L�����e�B������������܂����B

�J�[�h�u�����h�e�Ђ�3D�Z�L���A1.0�̃T�|�[�g���I�����A2025�N�ɂ͓��{�����ɂ�����3D�Z�L���A2.0�iEMV 3D�Z�L���A�j��EC�����X�ւ̓������`���t������Ƃ������悤�ɁA3D�Z�L���A����芪������ς�����̂ŁA����͂���ɓ������i��ł����Ɨ\�z����܂��B

�܂��A�����Ƃ��Ė{�l�m�F�����ꂸ�ɃN���W�b�g�J�[�h�̕s�����p�����������ꍇ�A�J�[�h��Ђł͂Ȃ����Ǝґ�����p�S���邱�ƂƂȂ��Ă��܂��B���̂��߁AEC�T�C�g�ɂ����Ă�3D�Z�L���A�������s�����p�����������ꍇ�AEC���Ǝ҂��`���[�W�o�b�N�S���邱�ƂɂȂ�܂��B

���̂悤�ȕs�����p�ɂ���Q���Ȃ����߂ɂ��A�`���������2025�N4����҂��ƂȂ����}��3D�Z�L���A2.0�����邱�Ƃ������߂��܂��B

���킹�ēǂ݂���

03-3486-2631

03-3486-2631- �c�Ǝ��� 9�F00�`19�F00